日本政策金融公庫から創業融資を受ける

政府系金融機関である日本政策金融公庫の創業融資制度は、創業前または創業後間もない事業者が無担保・無保証で利用できる創業融資であり、創業者にとって利用しやすい制度となっています。

開業・起業にあたり、お金を借りるなら「国金(日本政策金融公庫)」から借りることをおススメします。

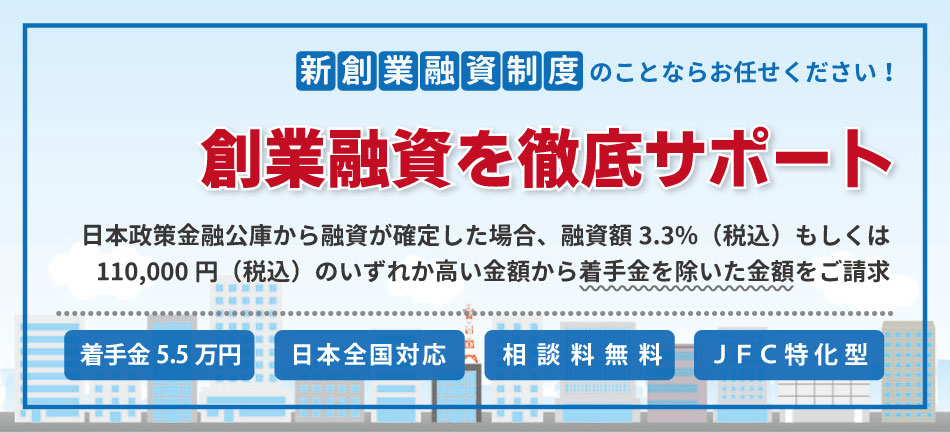

「創業融資を受ける・開業後に資金調達をご検討されているなら、コモンズ行政書士事務所までお気軽にご相談ください!!(相談無料)」

資金を調達するために創業融資を受けるご相談ならコモンズ行政書士事務所へ!!

創業融資制度で日本政策金融公庫から資金調達するならコモンズへ!

コモンズは、ご相談件数が年間3,000件越えという日本トップクラスです!

ご依頼ポイント

融資着手

融資成功

初回相談無料

追加料金なし

日本全国対応

満足度97%以上

コモンズを「安心・信頼」できるポイント

- サポート体制がしっかりしている!

- 創業融資の専門の行政書士があなたをサポート!

お問い合わせ(相談無料)

1.日本政策金融公庫(国金)の創業融資制度を活用しよう!

起業や開業においては、事業の性質に応じて異なりますが、一般的には相当な資金が必要であり、その際には融資(借り入れ)が不可欠です。しかしながら、起業や開業の初期段階では、まだ企業としての実績が乏しいため、大手銀行などの民間金融機関からの融資を受けることは極めて困難です。

このような状況下で、起業や開業の際には公的な創業融資を活用することが適切です。特に日本政策金融公庫の「創業融資制度」が代表的なものです。日本政策金融公庫は、政府が100%出資する特別な金融機関であり、民間の金融機関を補完する目的で設立されました。起業家や新しいビジネスに対して支援の手を差し伸べる仕組みが整っています。

具体的には、日本政策金融公庫の「創業融資制度」を利用する際には、特定の条件を満たす必要があります。ここでは、起業・開業を検討している方に向けて、日本政策金融公庫の創業融資制度の特徴や申し込み条件、注意点などを詳しく解説いたします。

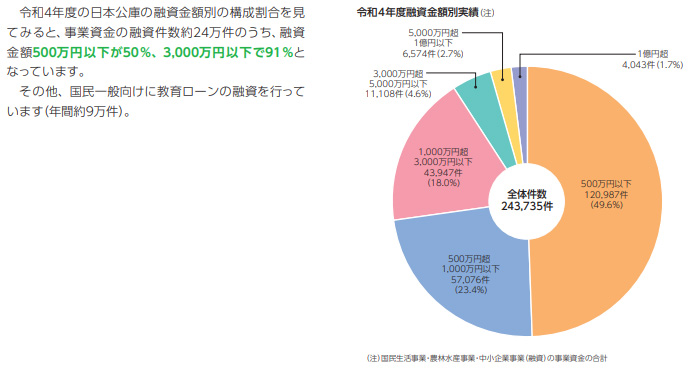

日本政策金融公庫において、融資の対象となる金額が500万円以下のケースが約半数を占めています。具体的には、事業資金の融資件数は約24万件であり、そのうち融資金額が500万円以下のものが50%、3,000万円以下で91%となっています(『日本政策金融公庫のご案内2023』から引用)

2.創業融資制度ってなに?

創業融資制度とは、日本政策金融公庫の国民生活事業で提供されている、創業者向けの無担保無保証の融資制度を指します。この制度は、新たに事業を始める方または事業開始後、税務申告を2期終えていない方を対象としています。創業者向けとされる所以は、このポイントにあります。以下はその概要を示す表です。

| 創業融資制度の概要(日本政策金融公庫ホームページから引用) | |

|---|---|

| ご利用いただける方 | 次のすべての要件に該当する方 1. 対象者の要件 新たに事業を始める方または事業開始後税務申告を2期終えていない方 2. 自己資金の要件 新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方 ただし、「お勤めの経験がある企業と同じ業種の事業を始める方」、「創業塾や創業セミナーなど(産業競争力強化法に規定される認定特定創業支援等事業)を受けて事業を始める方」などに該当する場合は、本要件を満たすものとします |

| 金のお使いみち | 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金 |

| 融資限度額 | 3,000万円(うち運転資金1,500万円) |

| ご返済期間 | 各融資制度に定めるご返済期間以内 |

| 利率(年) |  |

| 担保・保証人 | 原則不要 ※原則、無担保無保証人の融資制度であり、代表者個人には責任が及ばないものとなっております。法人のお客さまがご希望される場合は、代表者が連帯保証人となることも可能です。その場合は利率が0.1%低減されます。 |

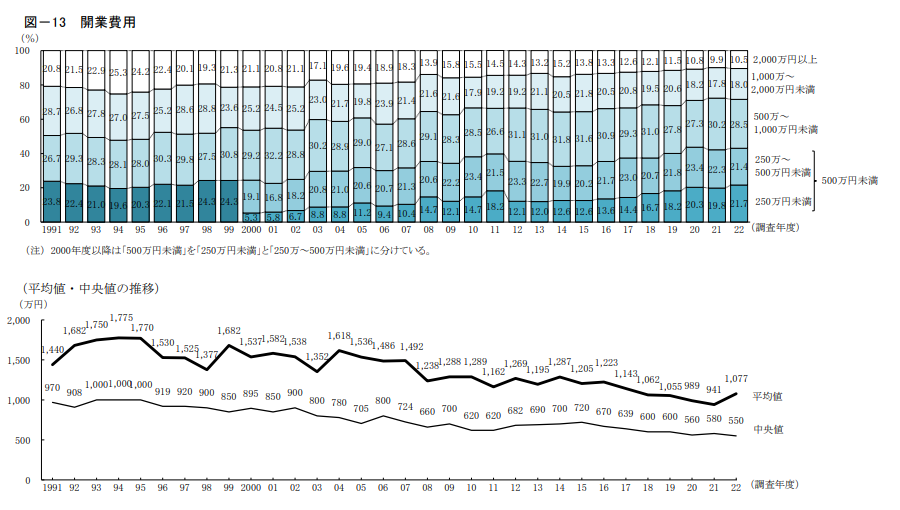

開業費用の分布をみると、「250万円未満」(20.2%)と「250万~500万円未満」(23.6%)で4割以上を占めています。「1,000万~2,000万円未満」と「2,000万円以上」の割合は減少傾向にあります。また、開業費用の平均値は1,027万円、中央値は550万円であり、長期的にみると少額化の傾向にあります。(『日本政策金融公庫のご案内2023』から引用)

3.自己資金要件をもっと詳しく!

創業融資制度を利用するには、創業資金総額の10分の1以上の自己資金を確認できることが必要です。自己資金とは、事業に使用する予定の資金のうち、自分自身で用意できるもののことです。例えば、1000万円の創業資金が必要な場合は、少なくとも100万円の自己資金を用意しなければなりません。この要件は、創業者の自己負担や自己資本の確保を求めるもので、事業の成功に寄与すると考えられるからです。

自己資金の要件を満たすことができれば、日本政策金融公庫の融資を受けることができます。しかし、すべての資金が自己資金として認められるわけではありません。自己資金として認められる資金には、以下のような特徴があります。

・事業に使用される予定の資金であること

・通帳や証明書などで確認できること

・出所が明確であること

・返済義務のないこと

これらの特徴を満たす資金であれば、自己資金として認められます。具体的には、下記のような資金が自己資金として認められますので参考にしてください。

<自己資金として認められるもの>

- 自分の通帳預金

自分の通帳に入っている預金は、基本的に自己資金として認められます。ただし、その蓄積過程も調べられますので、出所が不明な一括入金や見せ金は避けるべきです。コツコツと貯めた預金であれば、計画性や金銭感覚があると判断されます。 - 退職金

退職金は、自己資金として認められます。退職金は、自分で稼いだお金であり、事業に使用する予定の資金であると考えられるからです。退職金を自己資金として使用する場合は、退職証明書や源泉徴収票などが必要になります。 - 金融資産

株式、投資信託、有価証券 株式、投資信託、有価証券などの金融資産は、自己資金として認められます。これらの資産は、現金化することができるものであり、事業に使用する予定の資金であると考えられるからです。金融資産を自己資金として使用する場合は、保有証明書や売却証明書などが必要になります。 - 贈与されたお金

贈与されたお金は、自己資金として認められます。贈与されたお金は、返済義務のないお金であり、事業に使用する予定の資金であると考えられるからです。贈与されたお金を自己資金として使用する場合は、贈与者の同意書などが必要になります。 - すでに事業のために使用した経費

すでに事業のために使用した経費は、自己資金として認められます。すでに事業のために使用した経費は、事業に投資したお金であり、自己資本の一部であると考えられるからです。すでに事業のために使用した経費を自己資金として使用する場合は、領収書や契約書などが必要になります。

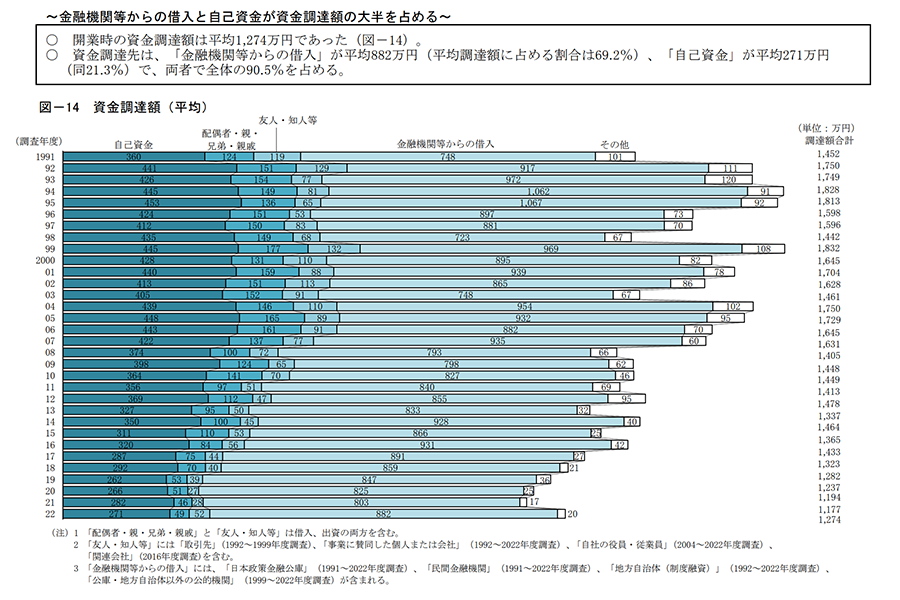

新規開業の際、「金融機関等からの借り入れ」と「自己資金」が資金調達額の約9割を占めています。具体的には、開業時の資金調達額は平均1,180万円となっています。そのうち、「金融機関等からの借り入れ」が平均768万円(平均調達額に占める割合は65.1%)、「自己資金」が平均280万円 (同23.8%)であり、両者で全体の88.8%を占めています。(『2023年度新規開業実態調査』から引用)

4.設備資金と運転資金って何?

日本政策金融公庫の創業融資を申し込む際には、必要な融資額とその使途について詳細に記入する必要があります。一般的に、融資の使途は設備資金と運転資金に分類されます。以下にそれぞれの項目について、具体的な内容と違いを説明します。

設備資金

- オフィスや店舗の敷金や保証金

- 内外装や看板作成費用

- 車両購入費用

- 机、テーブル、イスなどの備品

- パソコン、プリンタなどの機器

- ソフトウェア開発費

- フランチャイズの加盟金など

これらの資金は通常高額で、使途が具体的であるため、長期返済が可能です。設備資金の融資申請時には、見積書が必要となります。

運転資金

- 仕入れ資金

- 役員報酬

- 従業員給与

- 社会保険料

- 外注費

- 旅費や交通費

- 通信費

- 家賃

- 水道光熱費

- 広告宣伝費

- 会議費

- 交際費

- 消耗品費

- 税理士や顧問料

- リース料

- 支払手数料

- 荷造運賃や送料

- 支払利息など

運転資金は事業の日常的な運営に関わるため、金額の変動が少なく、比較的短い返済期間が設定されます。通常、運転資金の融資申請時には、3〜6か月分程度を記入して申込みます。

設備資金と運転資金の主な違いは、使用される目的とタイミングです。設備資金は事業を開始する前の一時的な出費に対し、運転資金は事業開始後の継続的な経費に使用されます。設備資金は資金使途が明確であり、運転資金は日常的な経費に関わるため、返済期間や金額の変動にも違いがあります。事業を始める際や運営する上で、これらの資金の適切な管理は非常に重要です。具体的な資金計画を立てることで、事業の安定した成長を支えることができます。

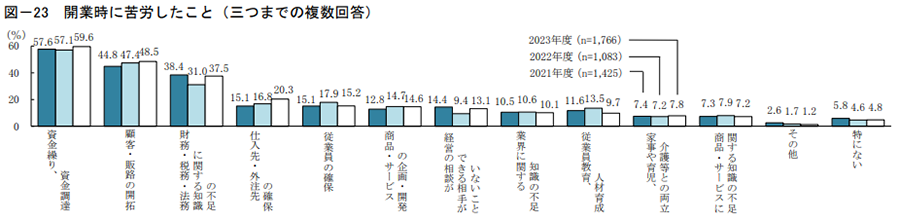

開業時に苦労したことは、「資金繰り、資金調達」(59.6%)、や「顧客・販路の開拓」(48.5%)、「財務・税務・法務に関する知識の不足」(37.5%)が多い状況です。(『2023年度新規開業実態調査』から引用)。

5.創業融資制度を利用して資金調達するための3つの要件

創業融資制度の要件は「創業の要件」「雇用創出等の要件」「自己資金の要件」の3つの要件すべてを満たす必要があります。

① 創業の要件

新たに事業を始める方、または事業開始後税務申告を2期終えていない方

② 雇用創出等の要件(次のいずれかに該当すること)

- 雇用の創出を伴う事業を始める方

- 技術やサービス等に工夫を加え多様なニーズに対応する事業を始める方

- 現在お勤めの企業と同じ業種の事業を始める方(6年以上の経験)

- 大学等で修得した技能等と密接に関連した職種に継続して2年以上お勤めの方で、その職種と密接に関連した業種を始める方

- 産業競争力強化法に規定される認定特定創業支援事業を受けて事業を始める方

- 地域創業促進支援事業による支援を受けて事業を始める方

- 日本政策金融公庫が参加する地域の創業支援ネットワークから支援を受けて事業を始める方

- 民間金融機関と日本政策金融公庫による協調融資を受けて事業を始める方

- 上記要件に該当しない場合、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると公庫が認めた方で、1,000万円を限度として本資金を利用する方

- 既に事業を始めている場合は、事業開始時に上記のいずれかに該当した方

③ 自己資金の要件

事業開始前、または事業開始後で税務申告を終えていない場合は、創業時において創業資金総額の10分の1以上の自己資金を確認できる方。

雇用創出等の要件に関して、「人を雇わなければいけない。」と考える人が多いのですが、要件の中には、「上記要件に該当しない場合、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると公庫が認めた方で、1,000万円を限度として本資金を利用する方」と記載があります。

つまり、事業内容や売上計画などを網羅した事業計画書を作成し、審査する国金に実現可能性を伝えることができれば、一人会社(個人)でも創業融資制度を利用することができます。

6.創業融資を受ける要件をさらに詳しく

① 創業の要件「これから創業する、または事業を始めて2期以内であればOK!」

結論として、事業を始めて確定申告を2度行っていなければ要件クリアです。 事業をはじめてから2年ではなく、確定申告を2度行っているかどうかで判断してください。 なお、会社として創業融資を受けたい場合は、会社を設立していないと申し込みできません。

② 雇用創出等の要件「融資希望額1,000万円以内なら、雇用創出等の要件はなしでOK!」

融資希望額1,000万円以内であれば雇用創出等の要件は満たしたことになるのですが、

・実務経験6年以上ある業種で事業をはじめる方

・大学等の専攻と関連ある業界で2年以上勤務し、同業種で事業をはじめる方など

事業をはじめる業種での実務経験があると、審査上有利です。 創業融資制度では、実務経験が浅い方でも利用できる融資制度となっていますが、実務経験が豊富な方はその実績を書面で伝えるようにしましょう。

③ 自己資金の要件「創業資金1/10以上の自己資金があればOK!」

創業資金とは、当面(事業が軌道に乗るまで)の必要資金をいいます。 例えば、創業して半年後に黒字化する場合、半年間の運転資金について融資を受けたいと申込みを行うのが一般的な考え方です。 その半年間の創業資金(運転資金)500万円を日本政策金融公庫から借入したい場合、申し込み時点で自己資金50万円以上が必要となります。

基本的には創業までコツコツ貯めてきたお金を自己資金としてみますが、次の1~3についても自己資金としてみてもらうことができます。

1.みなし自己資金

すでに事業を開始して設備投資等に資金を投じている場合、その金額を自己資金として判断してもらえる場合もあります。広告費や交際費などの販管費は難しいこともありますが、設備投資の場合はみなし自己資金となる可能性が高いです。

2.資産を売却した自己資金

有価証券などの金融資産や、車などの自己資産を売却して創業資金に充てる場合も、自己資金として認められます。預貯金と同じく、確実に資産形成してきた結果だと評価されるので、経営者としての評価にも繋がります。

3.第三者割り当て増資による自己資金

第三者から出資してもらうことについて、返済義務がないものであれば基本的に自己資金としてみなしてくれます。

なお、返済義務のない贈与されたお金を自己資金として認めてもらえるかは判断が分かれますが、経験上、親兄弟などの親族は〇、友人などは△です。贈与契約書を締結するなど、贈与の理由をはっきりさせておくようにしましょう。また、お金の流れがはっきりするように、親名義の口座から直接振り込んでもらうことも大切です。

7.創業融資制度の返済期間について

創業融資制度の返済期間は、各融資制度が規定するものとなります。例えば、日本政策金融公庫では、新規開業者、女性、シニア、再チャレンジ者など申請者の状況に応じて融資制度が提供されています。それぞれの制度には融資上限額や返済期間が規定されていますが、創業融資制度単体での返済期間は明示されていません。

要するに、創業融資制度は、主たる融資制度に附随する形で実施されます。なお、主たる融資制度の選択は、申請者が行うのではなく、国金の担当者が申請者の事情を勘案し、最適な融資制度を選定し、それに基づいて稟議を上程します。これにより、申請者にとって最適な条件が提供されることとなります。

各融資制度の具体的な詳細については、日本政策金融公庫の公式ウェブサイトで入手可能です。以下に、その一部をご紹介いたしますので、ご参照ください。

新規開業資金

- 設備資金 20年以内<うち据置期間5年以内>

- 運転資金 10年以内<うち据置期間5年以内>

経営環境変化対応資金(セーフティネット貸付)

- 設備資金 15年以内<うち据置期間3年以内>

- 運転資金 8年以内<うち据置期間3年以内>

マル経融資(小規模事業者経営改善資金)の概要

- 運転資金 7年以内(1年以内)

- 設備資金 10年以内(2年以内)

返済期間は資金の用途に応じて異なり、また、資金の回収サイクルにも関係します。たとえば、運転資金は売上や回収によって資金が迅速に回収されるため、返済期間も短く設定されます。逆に、設備資金は設備の耐用年数や減価償却によって資金が長期間にわたって回収されるため、返済期間も長期に設定されます。

返済期間の決定にはいくつかの目安があります。例えば、運転資金の場合は通常5年以内に返済されることが一般的です。一方、設備資金に関しては、最長でも10年以内に返済されることが一般的と考えられます。ただし、これらの期間はあくまで一般的な目安であり、個々の借入金額や返済能力、事業計画などに基づいて適切な期間を検討する必要がありますので、留意してください。

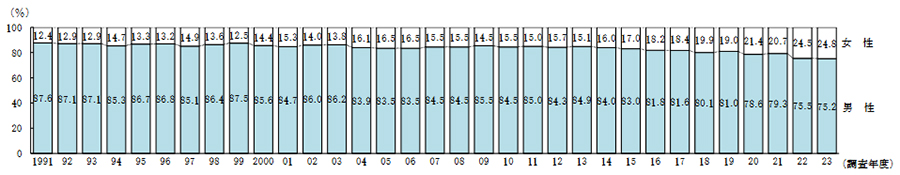

日本政策金融公庫国民生活事業が2022年4月から同年9月にかけて融資した企業のうち、融資時点で開業後1年以内の企業7,032社(不動産賃貸業を除く)の中で、女性の割合は24.8%と調査開始以来最も高くなっております(『2023年度新規開業実態調査』から引用)。

8.金利について

そもそも金利とは、貸付金に対する利子のことをいいます。利子とは、お金を借りることに対しての手数料だと認識してください。

利子と利息については、一般的に以下のように区別されています。

・利子 借りる側が、貸した側に元本に追加して支払うお金のこと

・利息 貸した側が、元本に追加して受け取るお金のこと

※ちなみに元本に対して年間で何%の利息が付くかを年利、月間での場合を月利、一日の場合を日歩といいます。

「創業融資制度」は金利は、融資するときの利率が完済まで適用される「固定金利」です。基準利率は、2.46~2.75%と低く設定されています(民間金融機関の相場は約1%~9%)ので、お金を借りる経営者にとって有難い内容となっています。

固定金利のメリット、デメリット

(メリット)

・金利が固定されているので、返済プランが立てやすい

・世の中の金利が上がった場合でも、返済額が変わらない

(デメリット)

・変動金利よりも金利が高め

・今後低金利になれば、返済額が多めになる

一般的には変動金利の方が固定金利より低く設定されているので、変動金利の方が得しているように思われますが、政策金利次第では変動金利の方が高くなる可能性も0ではなく、変動金利はいつ上がるか分からないという不安がつきまとうのが難点です。

金利は利息制限法という法律によって上限が定められているのです。

・借入金10万未満 ⇒ 上限年20%

・借入金10万円~100万円未満 ⇒ 上限年18%

・借入金100万円以上 ⇒ 上限年15%

このように、借入金によって年間の金利上限が定められており、10万円未満だと20%、10万円~100万円未満だと18%、100万円以上は15%となっています。金融機関等は、この法律に基づいて借入金によって金利を決定しているのです。

9.私は、創業融資を受けることができるの?

創業融資制度は、単体で利用できる制度ではなく、日本政策金融公庫の融資制度と組み合わせることで、はじめて利用することができます。そのため、日本政策金融公庫(国金)の「創業融資制度」(無担保・無保証)を利用したい方は、まずは創業融資制度の3つの要件を満たしているかどうかを確認しましょう。

こちらを満たしている場合、借入申込書に記入して申込みを行うだけで申込み手続きは完了します。創業融資制度を利用する場合、日本政策金融公庫の融資制度と組み合わせることで利用することができるのですが、組み合わせる融資制度について、申込者が選択するのではなく、申し込み後に融資担当者が申込者にあった融資制度を選択することになっています。

創業融資制度と組み合わせることができる、融資制度は次のとおりです。

新たに事業を始める方または事業開始後おおむね7年以内の方

女性または35歳未満か55歳以上の方であって、新たに事業を始める方または事業開始後おおむね7年以内の方

廃業歴等のある方など一定の要件に該当する方で、新たに事業を始める方または事業開始後おおむね7年以内の方

経営多角化、事業転換などにより、第二創業などを図る方

卸売業、小売業、飲食サービス業、サービス業または一定の要件を満たす不動産賃貸業を営む方で、店舗の新築・増改築や機械設備の導入を行う方など

情報化投資を行う方

海外展開を図る方など

社会的課題の解決を目的とする事業を営む方など

承認地域経済牽引事業計画などに従って事業を行う方または雇用創出効果が見込まれる設備投資を行う方など

「おもてなし規格認証」を取得した方または訪日外国人観光客の消費需要を取り込む方など

事業を承継する方など

非正規雇用の処遇改善に取り組む方や従業員の長時間労働の是正に取り組む方など

非化石エネルギー設備や省エネルギー効果の高い設備を導入する方または環境対策の促進を図る方

自ら策定したBCPに基づき、防災に資する施設等の整備を行う方

中小企業再生支援協議会の関与もしくは民事再生法に基づく再生計画の認可などにより企業の再建を図る方

食品関係の小売業・製造小売業または花き小売業を営む方で、店舗の新築・増改築、機械設備の導入、フランチャイズチェーンへの加盟などを行う方

住宅ローンや自動車ローンがある場合

既に住宅ローンや自動車ローンがあっても、創業融資を受けることができる可能性があります。この場合、契約書や返済予定表が必要になります。大切なことは、事業用と個人用のランニングコスト(月々の出費)を明確にし、事業を行うことで返済に滞りがないよう証明することです。

ショッピングローンやリボ払いがある場合

ショッピングローンやリボ払いがあっても、創業融資を受けることができる可能性があります。こちらも返済状況次第ですので、確実に大丈夫ということではありませんが計画的に返済ができているようであれば問題ありません。

10.個人の信用情報について

日本政策金融公庫(国金)では指定信用情報機関(CIC)から個人情報を収集し、これまでのお金の借り入れ状況や返済履歴をチェックしています。CICでは銀行やクレジット会社などからお金を借りて、その返済が滞ったり代位弁済されたりすると一定期間その記録が残ります。具体的には滞納は返済全てを終えてから5年間、任意整理も5年間、自己破産は7年間となっています。なお、日本政策金融公庫はCICで調べた個人情報に関しては言及してきませんので、きちんと自己申告するなど、誠実さをアピールして日本政策金融公庫から信用を得ることが大切です。つまり、既に借入やキャッシングローンがある場合でも、創業融資を受けることは十分に可能性があります。

株式会社シー・アイ・シー(以下、CIC)は、主に割賦販売や消費者ローン等のクレジット事業を営む企業を会員とする信用情報機関です。CICは、加盟する会員会社から登録される信用情報を、管理・提供することで、消費者と会員会社の健全な信用取引を支えています。クレジット会社などの会員会社が、私たち消費者に対し過剰貸付などを未然に防ぐため、信用情報機関が信用情報を管理しているのですね。ちなみに、CICに加盟しているのはクレジットカード会社だけではなく、以下の機関も加盟しています。

(例)信販会社、百貨店、保険会社、保証会社、銀行、農協、労働金庫、消費者金融会社、携帯電話会社 等

日本政策金融公庫は、CICと連携しています。そのため、信用情報ブラックな方が延滞歴を隠してもバレてしまう仕組みとなっております。ご自身の信用情報が気になる方は、CICに情報開示を行って確認してみてください。当然ではありますが、お金を借りる上で信用と自己資金が非常に大切だということです。

11.創業融資を受けるリスクはあるの?

創業融資を受けた後の返済について

融資を受けるということは、当然ですがお金を返す必要があります。例えば、融資500万円を返済期間7年、金利2.1%で受けた場合の返済額(利息含む)は、538万865円となります。月々の返済額は、538万865円÷84月=約6.4万円です。つまり、毎月6.4万円の返済を行わなければいけない、返済リスクは発生します。これをリスクと考えるかどうかは個人差がありますが、融資を受けた創業間もない経営者がまず気になることは「いくら返済しなければいけないのか。」というところでしょう。

融資の返済ができなくなった場合はどうなるの?

日本政策金融公庫の「創業融資制度」の場合、無保証人(経営者が保証人になる必要がない)ので、会社が倒産しても経営者は返済責任を負いません。そのため、創業融資制度では返済責任のリスクがないので、積極的に起業に挑戦することができるのですね。ただ、逆を言いますと会社が倒産しない場合は返済の催促はあります。

- 日本政策金融公庫より督促郵便が届く

- 日本政策金融公庫より一括支払請求書が届く

- 日本政策金融公庫から債権回収業者へ債権譲渡される

- 業者から裁判をされる

- 差押え・倒産

上記は一般的な流れですので参考までに留めておいてください。この流れに入ってしまいますと精神的につらい思いをされることですので、毎月の返済が厳しくなった際は、最寄りの日本政策金融公庫支店へご相談いただくことをお勧めします。ご相談いただくことで、日本政策金融公庫の担当者で返済方法の変更など柔軟にご対応いただける可能性があります。

12.日本政策金融公庫(国金)から創業融資を受けるまでのスケジュールは?

① 日本政策金融公庫(国金)にお申し込み

日本政策金融公庫の支店へ郵送または書類持参でお申し込みします。

その後、日本政策金融公庫担当者から面談日について連絡が入ります。その際、追加提出する書類について通知を受けます。

② 面談

当日の面談時間は、一般的に30分から40分ほどです。

③ 結果

日本政策金融公庫担当者からお電話にて結果通知があります。審査が通った場合は融資実行までのご案内があります。

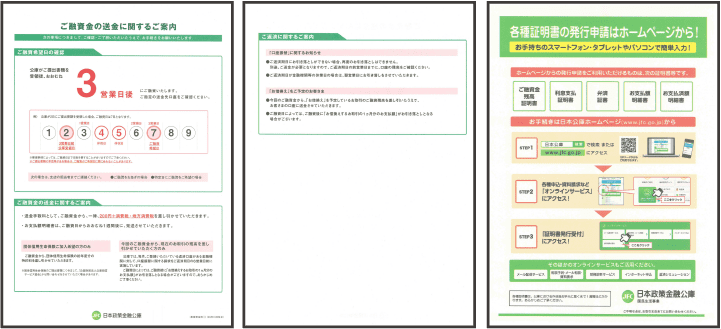

④ 着金

日本政策金融公庫から契約書類が送付されます。

必要書類のご記入・ご捺印をして送付していただいて借入手続完了です。

書類送付3営業日後、日本政策金融公庫から指定口座へ振り込みが行われます。

創業融資のお申込については、申込者が事業を営む所在地を担当する支店に行います。担当する支店がわからない場合は、以下のURLを参考にしてください。

13.創業融資の申込みはいつすべき?

創業融資のスケジュールについて、融資実行されるまで最短で1か月となっていますので、融資を必要とする時期から1ヵ月前にお申込みをしていただくのが一般的な考え方です。ですが、各支店の混雑具合や申込み書類次第で予定より遅れることを考えて、融資を必要とする時期から1ヵ月半~2か月前に余裕をもってお申込みすることをお勧めします。

〇最短スケジュール

お申込み

↓ 1週間~2週間程度

面談

↓ 1週間~2週間程度

結果

↓ 1週間程度

着金

※なお許認可が必要な事業の場合は、日本政策金融公庫側が許認可取得の確認を行ってから着金されますので注意しましょう。

信用保証協会は各地方自治体に存在します。中小企業等が金融機関から融資の申込みを行う際、その連帯保証を受託する機能を担っています。金融機関は保証協会が保証をすることで融資をしやすくなるという仕組みです。

※なお、制度融資で扱う金融機関は地方銀行・信用金庫・信用組合がありますので、詳しくはお近くの金融機関でご相談ください。

14.面談で聞かれる5つの質問

1.事業の内容はなんですか?

2.集客はどうやってしますか?

3.事業計画はとうなってますか?

4.経験はありますか?どんな経験ですか?

5.自己資金はどうやって作りましたか?

面談では、事業の見通しなど、自分の現状をありのままに説明する姿勢が大切です。そして、融資申し込み書類の内容と上記質問の説明に整合性がつくよう事前に整理します。例えば、創業計画書に記載した売上の根拠と面談で社長が話す売上の作り方について食い違いがあると日本政策金融公庫担当者から信用を得ることが難しくなります。日本政策金融公庫担当者は可能な限り融資したいという気持ちで対応してくれるので、創業の動機と売れる根拠を真摯に伝えるようにしましょう。

〇面談の時間

一般的には30分から40分程度です。まずは各支店の面談ブースに通されます。その後、1人の担当者が面談ブースに来ますので名刺交換をします。 名刺交換後、すぐに面談が開始されます。

〇面談の内容

申込みのときに提出した事業計画書や創業計画書をもとに面談を行います。

〇面談で大切なこと

事業計画書や創業計画書について、文章の構成、誤字脱字など細かい内容はそれほど重要ではなく、創業者がその計画書について、自分の言葉で語れているかどうかが重要です。そのため、これから創業を考えている人は、まずは自分の事業を自分の言葉できちんと語れるように整理しましょう。創業融資の可否ポイントは、創業者自身が自分の言葉で語れる創業計画書を準備し、面談でビジネスについて自信をもって語ることです。

●1人の担当者が面談し、稟議書を上司にまわす

稟議とは、主導的な立場にたって文書案を作成して関係者にまわし、その文書で決裁・承認を得ることです。つまり、担当者次第で結果がかわります。担当者がビジネスに詳しくないこともあるので、書類作成や面談ではあまり専門用語を使わないようにしましょう。

●融資にあたって明確な基準はなく、書類全体と面談をとおして総合的に判断される

「経営者の資質」・・・事業経験だけでなく、お金に対するマインド、人間力など

「財政状態」・・・貯金していきたか、借金がないかなど

「収支の見通し」・・・実現可能な事業計画になっているか、業績が悪いときはどうするのかなど

●個人の信用情報は、前提条件のようなもの!(必ずチェックされる)

15.創業融資に必要な書類とは?

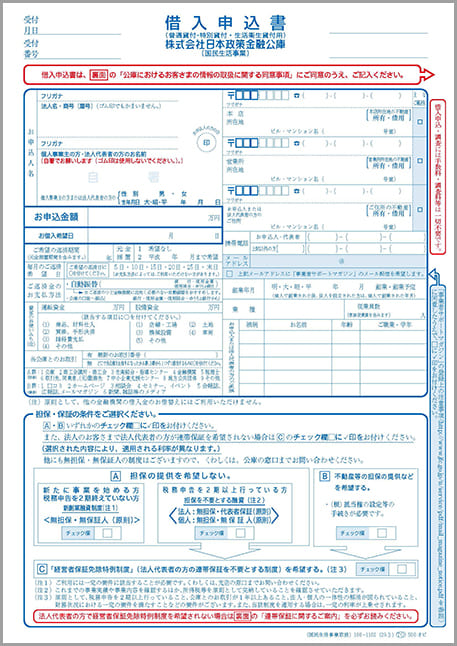

はじめて日本政策金融公庫と取引をする場合、お申し込み時の必要書類は、①借入申込書、②創業計画書です。

借入申込書とは、創業融資を申し込みするうえで必ず提出する書類です。

記入上の注意点

①お申込人名の代表者名は、自署です

②本店所在地と自宅住所が異なる場合は、どちらも記入すること ※その場合、「主なご郵送先」欄のチェックを入れること

③日本政策金融公庫からメール配信を受ける場合、必ずメールアドレスを記入すること

④ご家族記入欄は、同居家族人すべてについて記入すること

⑤創業融資制度のチェック欄にチェックを入れること(忘れずに)!

>>>借入申込書の詳しい書き方はこちら

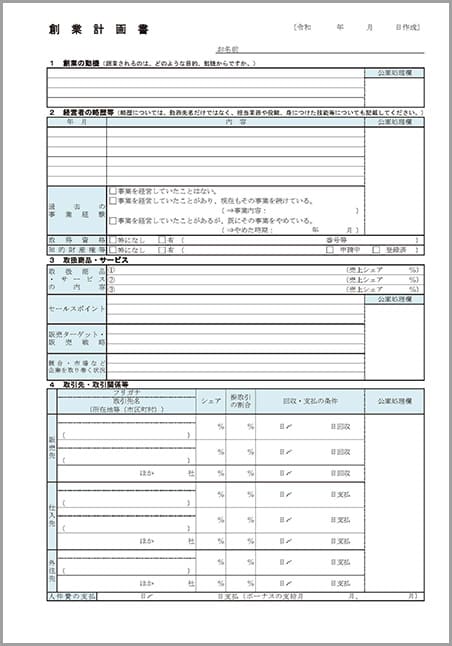

創業計画書とは、創業融資を申し込みするうえで必ず提出する書類です。

記入上の注意点

①必要な資金と調達方法は、別途見積書と金額合致しているか。また、必要な資金と調達方法資金の金額が一致しているか

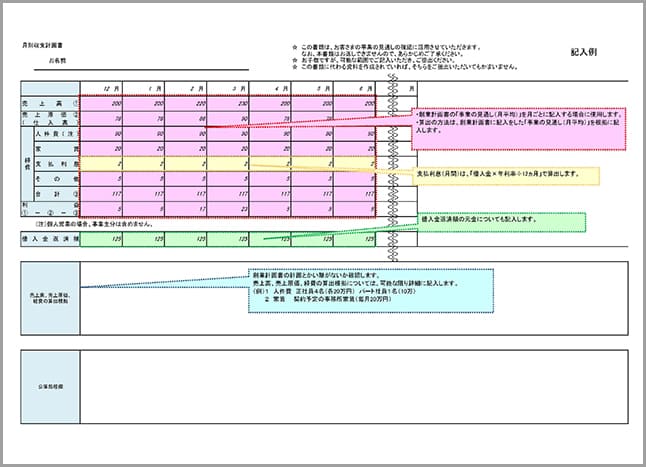

②事業の見通し(月平均)は、売上の計算式を記入しているか。また、支払利息(月間)は、「借入金×年利率÷12ヵ月」で算出されているか

>>>創業計画書の詳しい書き方はこちら

①ウソの内容は書かないこと

②「自分が人にお金を貸すなら…」と考えること

③専門用語は使わず、誰がみても理解できる内容で記載すること

※創業計画書は、国金内でもA3で審査に回しますのでA3で作成しましょう。

16.創業計画書の作成ポイント

日本政策金融公庫の審査では、一人の担当者が面談し、稟議書を上司に回します。担当者がビジネスに詳しくないこともあり、担当者次第で審査結果も変わってきます。そうならないために、自分のビジネスをわかりやすく伝えることができるよう、必要に応じて資料の準備をします。具体的には、日本政策金融公庫の様式である「創業計画書」の中身に沿って補足資料を準備すると担当者に伝わりやすいでしょう。

創業計画書1.創業の動機

経験を活かせるビジネスであり、新規性が高いことを書けること。創業経緯を熱意を伝える際には別で創業の動機書があるといいでしょう。

創業計画書2.経営者の略歴

簡潔明瞭に記入しましょう。+α年収と実績アピールできると尚良し。こちらも創業の動機書に併せて記入するといいでしょう。

創業計画書3.取り扱い商品・サービス

ビジネスの成功確率が高いということを示すのがいいでしょう。また、担当者がイメージできる言葉で書くようにしましょう。ホームページがある場合、Webページ画面をスクリーンショットして資料提出するようにしましょう。

創業計画書4.取引先・取引関係等

担当者は掛け割合で支払いと入金のタイムラグを知りたいところです。なお、仕入先や外注先がないときは記載不要です。既に取引ある場合、契約書や請求書など提出するようにしましょう。

創業計画書5.従業員

必要な人員が確保できているか。逆に過剰ではないか?をみてきます。

創業計画書6.お借入れ状況

住宅、車、教育、カードローンなど全て書くようにしましょう。また、それぞれの返済予定表がある場合は提出するようにしましょう。

創業計画書7.必要な資金と調達方法

設備資金は、固定資産に対する投資。車両やソフトウェア、事務所の保証金など。見積書や請求書を提出しましょう。運転資金は、仕入、人件費、外注費、家賃、消耗品など。3か月分を目安に記入し、事業の見通しと整合性があっていることに注意しましょう。

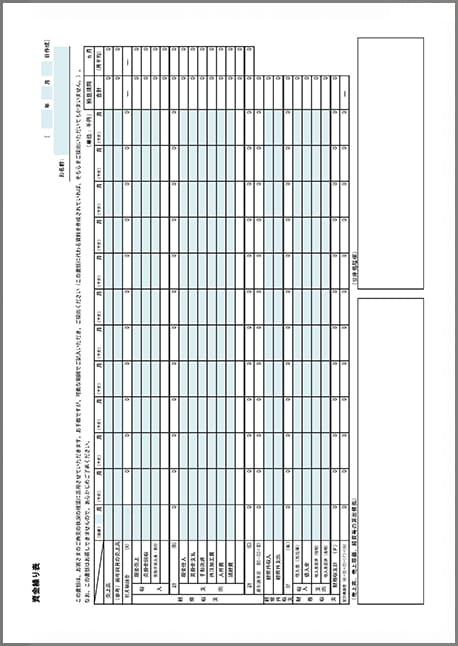

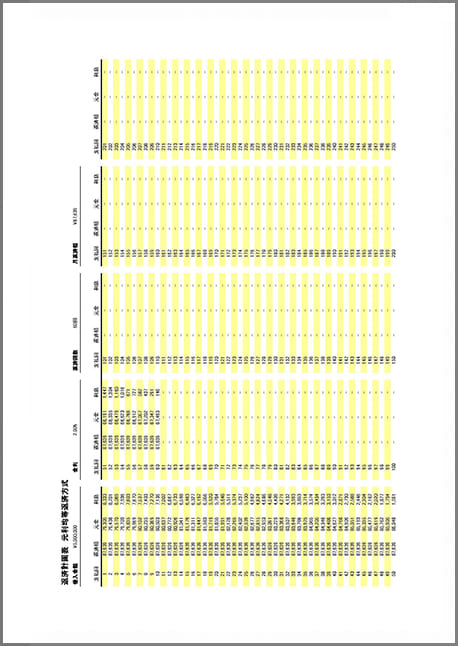

創業計画書8.事業の見通し(月平均)

創業当初2~3か月後をイメージして記入しましょう。軌道に乗った後は、6~12か月後をイメージして記入しましょう。別途、3年間の収支計画とキャッシュフロー計算書を添付し、借りたお金を返せるアピールをしましょう。

日本政策金融公庫では、創業融資をご利用される方向けに創業のポイント集を掲載しているホームページがございます。

その中でも、あまり知られていませんが、日本政策金融公庫では企業の決算数値をもとに経営指標となるデータ(小企業の経営指標)をホームページ上で公開しています。資料の見方に苦戦するかもしれませんが、日本政策金融公庫の担当者が審査の参考にしている数字ですので活用できると説得力ある資料作りに役立つでしょう。

● 収益性の指標:「売上高総利益率」

これは企業の収益性を表す指標のひとつです。計算式は【売上高-原価÷売上高×100】です。売上から原価を引いた金額は粗利と呼ばれますが、その粗利が売上に対してどれだけの割合を占めているのかを求めるのです。つまりは粗利益率のことです。例えば、売上100万円、仕入30万円の粗利益率は70%となります。創業計画書の粗利益率が同業他社と異常に高かったり低かったりすると、なぜ?となりますのでその理由を答えられるようにしておきましょう。

● 生産性の指標:「従業員1人当たりの売上高」

これは企業の生産性を表す指標のひとつです。計算式は【売上高÷従業員数(パートアルバイト除く)】です。売上高1億円の企業に社員10名いる場合の従業員一人当たりの売上高は、1,000万円です。あくまで目安ですので、参考にするのと同時にご自身に合った目標値を設定するとよいでしょう。

● 安全性の指標:「損益分岐点率」

こちらは企業の安全性を表す指標のひとつです。計算式は【販管費などの固定費÷売上総利益×100】です。この損益分岐点率は100%を基準とし、低ければ低いほど良いとされています。覚えていただきたい考え方としては、いわゆる「利益がトントン」の状態が100%であり、それを下回ると「黒字」、上回ると「赤字」となることです。つまり、企業としては100%を下回る数値を目指すこととなります。

創業計画書の中でも、特に大事な箇所が「売上の算定根拠」です。業種や規模に応じて計算根拠は異なるかと思いますが、日本政策金融公庫HPで公表しているものがありますので参考にしてみてください。また、日本政策金融公庫の担当者は「小企業の経営指標」標準として参考にしていますのでそちらも要チェックです。

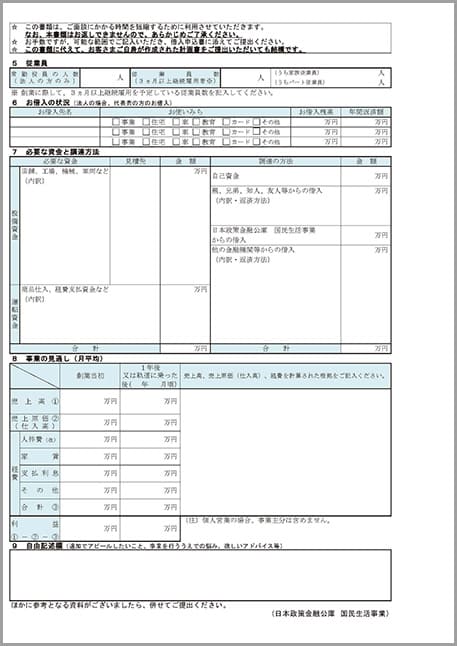

17.融資にプラスとなる資料とは?

創業融資は、お申込み時に借入申込書、創業計画書の3点で申込可能となっていますが、それ以外にも面談時ではたくさんの書類を持参することになります。面談時の対応を考えると、やはり、お申込み時点で可能な限り書類提出を行うことが望ましいです。下記を参考に、必要書類3点とプラスとなる資料を提出できるように準備しておきましょう。

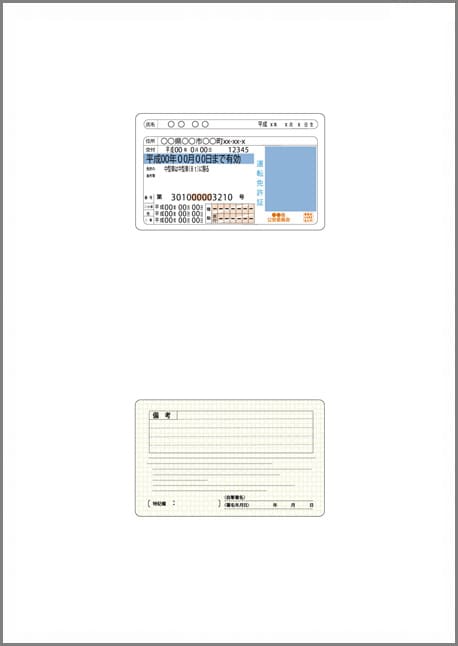

代表者の運転免許証の写し

代表者個人の通帳の写し

法人名義の通帳の写し

代表者自宅の賃貸契約書の写し

代表者自宅の登記簿謄本の写し

事務所の賃貸契約書の写し

事務所の登記簿謄本の写し

不動産の登記簿謄本

法人の履歴事項全部証明書

創業動機書

取扱商品・サービスの根拠資料

取引を証する資料

借入状況を証する資料

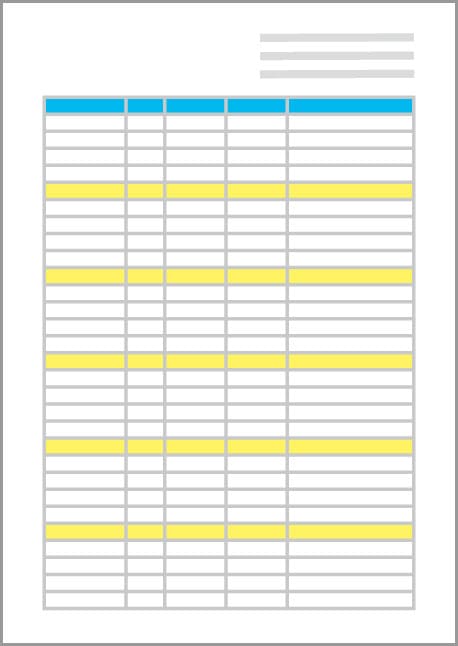

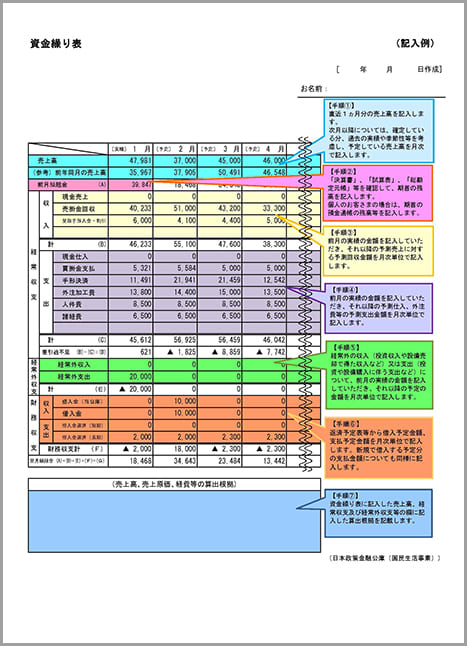

資金繰り表(3年分)

返済予定表

月別収支計画書と資金繰り表は、財務諸表(決算書)でいう、損益計算書とキャッシュフロー計算書です。日本政策金融公庫は、創業融資を申し込む企業の多くが実績ない状態ですので財務諸表を必要書類として求めていませんが、具体的な数字を提示することで、目標の融資金額を引き寄せることができます。以下、日本政策金融公庫の記入例を参考にして作成・提出するようにしましょう。

18.Q&A

日本政策金融公庫(国金)の創業融資制度を利用してお金を借りる場合のよくあるQ&Aを下記にまとめております。

事業を経営するためには多くのお金が必要になり困っている経営者も多くおられるため、私たちは少しでも多くの方にこの創業融資を利用してお客様の夢の実現のお手伝いをさせて頂きたいと考えております。

資本金の大きさは融資の判断に影響があるかどうか

合同会社設立の際に、資本金は少額でいいと聞いていたので10万円で設立しました。資本金が10万円でも日本政策金融公庫の創業融資を受けることはできますか?また合同会社でも無事に創業融資を受けることができるでしょうか?

【プロの解説】資本金=自己資金ではありませんので、たとえ資本金が少額であっても、代表者の預貯金等で自己資金を証明できれば無事に融資を受けることができます。日本政策金融公庫の創業融資は幅広い判断基準でお金を貸してくれます。

会社の場所について

会社の規模的に大きくないので、自宅で仕事をしています。ただし、会社の住所はレンタルオフィスで登記しました。会社の住所と実際に仕事をしている住所が異なりますが創業融資の審査に影響ありますか?また、レンタルオフィスでは創業融資を受けることができないのでしょうか?

【プロの解説】登記住所はレンタルオフィスであり、実際の営業所は自宅兼事務所の方でも融資を受けることができております。ただし、「そもそもレンタルオフィスを借りる必要性があるのか。」「実際の営業所で本業を行うことができているのか。」など、信頼を得るよう書類を準備したり、面談で説明する必要です。

創業融資を受ける場合、有利なのは個人事業主?法人?

知り合いの社長から日本政策金融公庫の創業融資を申し込む場合、開業して間もないため法人で融資を受けたほうがいいと聞きました。個人事業主と法人の融資はどっちが借りやすいですか?また、金利の違いはあるのでしょうか?

【プロの解説】日本政策金融公庫では、基本的に個人でも法人でも借りられる確率は同じです。金利についても、個人事業主用と法人用など金利の区別はされておりません。

こんな状態でも創業融資を貰えるか不安です

私は去年に会社員からウェブコンサルとして独立開業しましたが、確定申告をしていませんでした。また、独立後に厚生年金から国民年金に切り替えすることを忘れてしまい、年金未納もあります。このような状態で日本政策金融公庫の創業融資を受けることが出来るでしょうか?

【プロの解説】個人事業主で確定申告の時期が訪れている場合は、日本政策金融公庫への提出書類として求められます。提出できない場合、受付してもらえないケースがあります。期限後の申告を済ませ納税してから申し込みすべき内容です。現在のところ年金を支払っているか否かチェックは行われていない可能性が高いです。

未経験者でも創業融資を受けることができるの?

私は、広告代理店でマーケティング戦略の業務を行っておりましたが、友人となにか新しいことにチャレンジしたいと思って起業することを決めました。このように未経験の業種で創業予定ですが創業融資を受けることは大丈夫ですか?

【プロの解説】脱サラして飲食店を開業するなどの場合でも融資を受けることができておりますので大丈夫です。反対に経験も大事ですが、経験だけでは融資は通りません。融資は総合的に審査されます。

見積もり通りに資金を使わなかった場合はどうなるの?

車両購入の見積書を提出して融資を受けた後、当初予定していた見積もり額よりも購入費用が安く済んだり、車両購入を何らかの事情でやめてしまい見積もり通りに資金を使わなかった話をよく聞きますが、これって大丈夫なんでしょうか?

【プロの解説】一般的な値引きの範囲であれば見積もり金額より少なくなっても目をつぶってくれることはありますが、大幅な値引きや提出していた設備資金等の見積もりとは違う用途で資金を使った時には、資金使途違反となって、最悪の場合は大幅に値引きした差額分や本来の用途とは別で使用した金額の返還を求められることになります。

個人事業から法人化する場合について

私は、個人事業主としてシステムエンジニアをしています。個人事業を始めてからもうすぐ2年が経ちますが、この先、法人化して事業拡大していきたいと考えています。この場合、創業から時間が経っていますが、創業融資を受けることはできますか?

【プロの解説】開業2年目の確定申告を行う前でしたら創業融資制度を受けることができます。例えば、2017年の途中で開業した場合、1年目の確定申告は2018年3月に行い、2年目の確定申告は2019年3月に行います。2019年1月に法人設立し、2月に融資の申込みを行うのであれば創業融資制度を受けることが可能です。

法人設立前の費用について

私は、1年前に個人事業主として運送業を開始し、売上が順調に伸びてきたため、つい最近、法人化を行いました。法人設立する前に使った資金や、法人設立後から融資申込みを行う前に使った資金があるのですが、融資の申込みを行う際に自己資金としてみてくれるのでしょうか?

【プロの解説】法人設立の前後にかかわらず、創業に関連する名目で資金を投じている場合、その資金を自己資金として判断してもらえる場合があります。広告費や交際費などの販管費は難しいこともありますが、車両費や事務所保証金などの設備投資の場合はみなし自己資金となる可能性が高いです。

雇用創出の要件を達成できそうにありません

私は、担保にできる資産はないですし、保証人にもなりたくないため、日本政策金融公庫の創業融資制度をどうしても受けたいと考えています。ただ、創業融資制度の要件を確認したところ、雇用創出の要件がありますが、要件を達成できそうにありません。なんとかして、創業融資制度を受けることはできないのでしょうか?

【プロの解説】融資申込み金額1000万円までの場合、雇用創出の要件が緩和されますので、このようなケースでも創業融資制度を受けることはできます。ただし、適正な事業計画を策定しなければいけません。計画書作成についてお困りの場合は、どうぞお気軽にご相談ください。社長の思いを大切にしつつ、精一杯サポートさせていただきます。

融資の申込み先について

私は現在、建設会社を経営しており、大阪府に本社を置いています。この度、新規事業立ち上げにあたり、他県に支店を設ける予定です。この場合、本社のある大阪府で融資の申込みを行うのですか?それとも支店のある他県で融資の申込みを行うのでしょうか?

【プロの解説】原則、法人の本店所在地を管轄する政策公庫の支店へお申込みすることになりますので、この場合は大阪府の所在地を管轄する支店へ申込みします。なお、個人の場合は創業予定地(営業所)の近くにある支店にお申込みを行います。

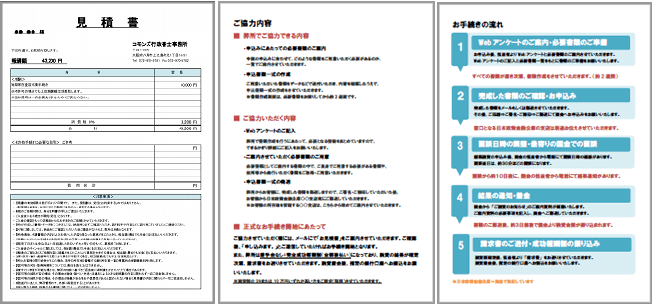

19.料金について

ぜひ私たちにご相談ください

コモンズ行政書士事務所は多くのお客様にご相談頂き、おかげさまで年間相談件数日本トップクラスを誇っております。ご相談内容に応じた適切なアドバイスを行い、お客様の申請をサポートさせて頂きます。申請を諦める前にぜひ1度ご相談ください。

たくさんの感謝を頂いております

たくさんのお客様より「ありがとう」のお言葉を頂いております。私たちコモンズ行政書士事務所メンバーは、お客様の許可・取得へ向けて日々精進し全力でお客様をサポートし続けます。

わたしたちにおまかせください

弊所は全ての業務で高い取得率・許可率があります。お客様の大切な申請をぜひコモンズ行政書士事務所におまかせください。

95%の方にご満足頂いております

コモンズ行政書士事務所は、電話・メール・郵送等でのご依頼対応を実現し、無駄なコストを省くことで安心できるサポートを低価格でご提供しております。

人と人の繋がりを大切にします

1度ご依頼頂いたお客様から再びのご依頼や、ご紹介でご依頼を頂くケースが多いのもコモンズ行政書士事務所の特徴の1つです。お客様がお知り合いの方に勧めていただいていることは私たちの誇りであり、これからもお客様との出会いに感謝し精一杯サポートし続けます。

20.手続きの流れ

★ お電話・メールにてご相談

私たちコモンズ行政書士事務所は、お客様がしっかりご納得頂いたうえで、創業融資のご協力をさせていただきたいと考えております。創業融資に関してのご質問・ご相談がある方は、メール・お電話にてお気軽にお問合せください。お客様がご不安に感じることや様々なご要望に全力でお応えいたします!!お客様にとって1番良い方法を一緒に探しましょう!!

初回のご相談は無料です。強引な営業や勧誘なども一切行っておりませんのでご安心ください。

初回のご相談は無料です。強引な営業や勧誘なども一切行っておりませんのでご安心ください。

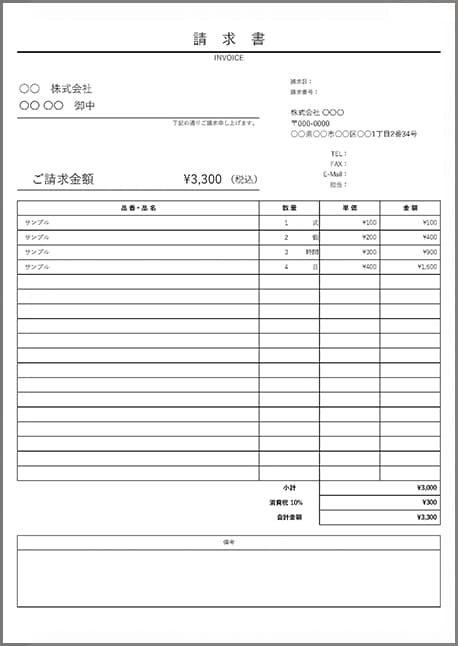

★ お見積書・ご協力内容を送付

お客様より創業融資申込みに必要な情報をヒアリングし、お客様のご希望と一致するようであればお見積書をお送りいたします。お見積書の発行は無料です。お見積書は、メールまたは郵送・FAXにてお送りいたします。

お見積書の他、お手続きの流れをご説明した書類も一緒にお送りしております。

お見積書の他、お手続きの流れをご説明した書類も一緒にお送りしております。

★ お送りする書類の見本

★ ご入金

お見積書・ご請求書をご確認していただいた後、見積書の有効期限(発行日より7日以内)までに着手金をお支払いください。初回のご依頼の方のみ、ご入金の前に、顔写真付きの身分証明書(運転免許証・パスポートなど)を、メールまたは郵送・FAXにてお送りいただいております。

![]() ご入金方法は【銀行振込】のみになります。

ご入金方法は【銀行振込】のみになります。

★ 取扱金融機関

★ 入金確認・必要書類のご案内

弊所での入金確認は随時、迅速に行っております。ご入金確認後、担当者よりお客様専用の「創業融資申込みに必要な書類一覧」をメールまたは郵送・FAXにてお送りいたします。また、お客様にご回答いただくアンケートもお送りいたしますので、併せてご回答ください。

アンケートはWEBアンケートになっております。

アンケートはWEBアンケートになっております。

★ 書類の準備・アンケートのご回答

お客様専用の「創業融資申込みに必要な書類一覧」に記載されている書類をご準備していただきます。また、書類が全て用意出来次第、メールまたは郵送・FAXにて弊所に書類を送っていただきます。アンケートの回答も書類が全て用意できるまでにお願いしております。

WEBアンケートにご回答できない方には、郵送でアンケートをお送りしております。

WEBアンケートにご回答できない方には、郵送でアンケートをお送りしております。

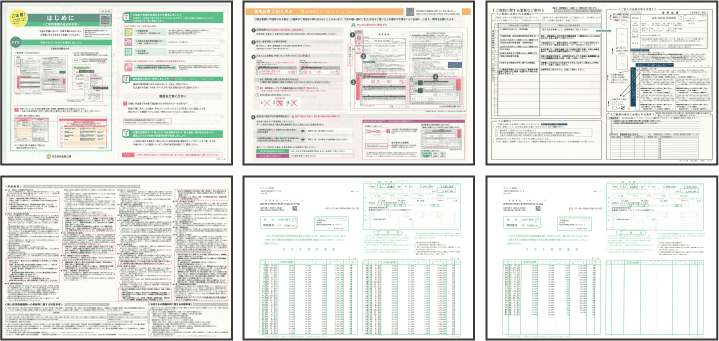

★ 参考画像

★ 書類の精査・作成・確認

全ての書類がお客様から届き次第、書類の精査を行います。「精査」とは、お客様から届いた資料が正しいかどうかを確認する作業です。全ての書類の精査が終わり、アンケートが届き次第、書類の作成を開始します。弊所では、作成した書類のミスを防ぐため、二重のチェック体制を敷き、書類の間違いが無いように細心の注意を払っております。

書類作成期間は約2週間前後になります。

書類作成期間は約2週間前後になります。

★ 参考画像

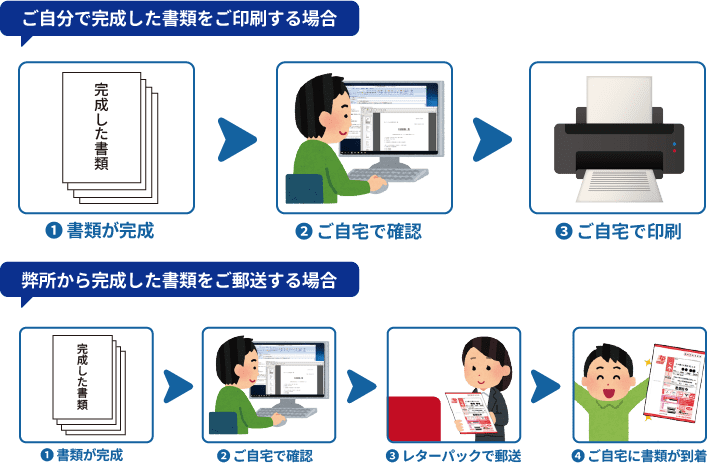

★ 書類の完成・確認

書類が完成致しましたら、完成した書類をお客様に確認していただきます。完成した書類を確認していただき、誤字・脱字・内容等に問題なければ書類の完成となります。書類完成後、ご自分で書類を印刷して頂くか、弊所から完成した書類をご郵送するかのどちらかをお選びいただけます。

誤字・脱字・内容等に問題があった際はすぐに対応いたします。

誤字・脱字・内容等に問題があった際はすぐに対応いたします。

★ 参考画像

★ 融資申込み・面談日時のご連絡・面談

書類完成後、郵送にて本政策金融公庫の支店へ創業融資の申し込みを行っていただきます。融資申込み後、日本政策金融公庫の担当者からお客様にお電話にて面談日時のご連絡があります。また、面談当日にお持ちいただきたい資料のご案内があります。面談時間は、およそ30分~40分ほどです。

創業融資の申込み先は、お客様の最寄りの日本政策金融公庫の支店になります。

創業融資の申込み先は、お客様の最寄りの日本政策金融公庫の支店になります。

★ 参考画像

★ 融資の結果通知・着金

面談後、約10日前後に日本政策金融公庫の担当者からお電話にて融資の結果通知があります。無事融資をしていただける場合、日本政策金融公庫から「ご融資のお知らせ」の書面がご郵送されます。その後、お客様から日本政策金融公庫に融資の契約書類をご郵送していただきます。書類のご郵送後、約3日前後で融資額の着金となります。

ご入金方法は【銀行振込】のみになります。

ご入金方法は【銀行振込】のみになります。

★ 参考画像

★ ご請求書・ご入金

融資の結果通知後、弊所からお客様にご請求書をお送りいたします。請求書の有効期限(発行日より14日以内)もしくは、融資着金から7日以内までに報酬をお支払いください。ご依頼者様都合のキャンセルの場合や融資に失敗した場合、お支払いいただきました着手金は返金できませんのでご注意ください。

ご入金方法は【銀行振込】のみになります。

ご入金方法は【銀行振込】のみになります。

★ 取扱金融機関

★ おわりに

弊社では創業融資制度以外にも、外国人のビザ申請・変更・更新手続き、法人設立手続き、化粧品製造販売業、製造業の申請・変更・更新手続き、倉庫業登録申請手続き、一般貨物自動車運送事業申請手続きなど様々なサービスを提供しております。

弊所へご依頼いただくお客様の中には、リピーターの方も多くいらっしゃいます!!

弊所へご依頼いただくお客様の中には、リピーターの方も多くいらっしゃいます!!

21.コモンズ行政書士事務所について

私たちは日本政策金融公庫の創業融資制度の専門の行政書士であり、起業後すぐに資金調達ができるよう全力でサポートしています。創業融資制度は、新たに事業をはじめる社長に寄り添って可能な限り積極的に融資していただける融資制度となっております。私たちは、年齢、性別、業種問わず、新たに事業をはじめる社長の思いに対して真摯に向き合って諦めず融資の手続きをお手伝いした実績が多数あります。このように、創業融資制度に関する知識・ノウハウが大量にあるので申し込みに至るまでのスピードや融資担当者に社長のビジネスをわかりやすく伝えるよう、融資を受けるために必要な書類作成の精度が高く、また、創業融資制度の面談に関するアドバイスや面談のポイントのご説明はもちろん、面談後の追加提出書類などアフターフォローまで確実にお客様をサポートできる体制が整っております。お客様からご依頼をいただいた後、少しでも早く・確実に融資着金が実現するように精一杯サポートさせていただきます。日本政策金融公庫の創業融資制度の活用件数は年々増加傾向にあり、創業融資制度サポートを行う私たち行政書士が担う社会的責任も増してきています。新たに事業をはじめる社長で日本政策金融公庫の創業融資制度をご利用する場合はコモンズ行政書士事務所にお任せください。

コモンズ行政書士事務所には、行政書士としての「使命」があります。コモンズ行政書士事務所はあくまでも行政書士事務所であるため「行政書士倫理綱領」の使命を全うしなければなりません。行政書士倫理綱領の使命とは【行政書士は、国民と行政とのきずなとして、国民の生活向上と社会の繁栄進歩に貢献すること】です。コモンズ行政書士事務所は、この使命があることを一時も忘れず使命を全うします。また、行政書士には、業務をご依頼いただいたお客様の秘密を守る“守秘義務"が課されており、行政書士法にもはっきり定められてあります。もしこの守秘義務に違反し、お客様の秘密を外部に漏らすようなことがあれば、法律上当然に罰則が適用されることになります。コモンズ行政書士事務所は行政書士事務所として、お客様より依頼された内容の取り扱いは、外部に情報が漏洩することのないよう細心の注意と厳重な管理を心掛けており、自らの故意もしくは過失によって秘密を漏らすことはありませんので、安心してコモンズ行政書士事務所にご相談ください。

私たちコモンズ行政書士事務所の経営理念は【最高と言える人生を創る企業にします。】となっております。社会の最高とは何か、お客様の最高とは何か、私たちの最高とは何か、をコモンズ行政書士事務所のメンバー全員(コモンズメンバー)で真剣に考えそれを実現させることです。社会の最高とは、納税・ボランティア・社会貢献・日本を含む全世界へ感謝の気持ちを伝えることです。お客様の最高とは、ご依頼目的の実現・お客様満足の実現・お客様感動の実現です。私たちの最高とは、コモンズの繁栄存続・コモンズメンバーの夢の実現・コモンズに関わる全ての人々の幸せの実現です。コモンズメンバーは、上記にあるコモンズの考えに賛同し、思想を統一し、各人が哲学にまで落とし込み・信じ・殉じます。

創業融資制度の都道府県別の情報をご紹介しております。

創業融資制度の業種別の情報をご紹介しております。

創業融資制度の申請に必要な書類の書き方をご紹介しております。

その他にも、創業融資のポイントをご紹介しております!

創業融資制度以外にも幅広い業務でお客様をサポートできます。